Каждый человек хочет иметь собственное жилье, но далеко не всем под силу приобрести квартиру без ипотеки. Оформление жилищного кредита — шаг очень ответственный, кроме того он связан с определенными рисками. В связи с этим возникают вопросы, стоит ли брать ипотеку в 2023 году и в каком банке лучше взять ипотеку. В статье даны ответы на эти вопросы, а также приведены отзывы клиентов, оформивших кредит на жилье в различных банках.

Преимущества и недостатки ипотеки

Прежде чем решить, стоит ли брать ипотеку в 2023 году, стоит рассмотреть преимущества и недостатки ипотеки в целом. Плюсы ипотечного кредита заключаются в следующем:

- Возможность приобрести собственное жилье. Для молодых семей и тех, кто по различным причинам не может купить квартиру за полную стоимость, ипотека является единственной возможностью получить в собственность объект недвижимости. Ипотека позволяет переехать в свое жилье сразу же после оформления сделки;

- Возможность инвестирования средств. С каждым годом объекты недвижимости дорожают. Купив квартиру в ипотеку сейчас, можно приумножить свой капитал за счет инфляции в будущем;

- Возможность оформить налоговый вычет и вернуть часть средств, уплаченных в счет основного долга и процентов по ипотеке. Эти деньги можно пустить в счет погашения ипотеки или воспользоваться ими на свое усмотрение;

- Уверенность в чистоте сделки. Выдавая ипотечный кредит, банк тщательно проверяет объект залога. Поэтому покупатель получает 100% гарантию чистоты и прозрачности сделки.

Есть у ипотеки и свои недостатки:

- Огромная переплата. Порой проценты по ипотеке в разы превышают сумму основного долга. За десятки лет, на которые выдается кредит, размер переплаты достигает внушительных сумм;

- Риск неуплаты. Ипотека берется на длительный срок и предугадать все форс мажорные обстоятельства, которые могут случиться за это время просто невозможно. Даже человек, имеющий стабильное финансовое положение сейчас, в будущем может столкнуться с денежными трудностями;

- Риск лишиться квартиры. До полного погашения обязательств по ипотеке недвижимость находится в залоге у банка. Если по каким-то причинам заемщик перестает вносить ежемесячные платежи, банк может забрать жилье, выселив клиента на улицу;

- Дополнительные траты при заключение сделки. Перед приобретением жилья в ипотеку покупатель обязан оплатить услуги нотариуса и оценщика, застраховать свою жизнь, здоровье и приобретаемую недвижимость;

- Волокита с документами при оформление сделки. Перед тем, как банк рассмотрит и одобрит заявку на получение ипотечного кредита, заемщику необходимо собрать и предоставить полный пакет документов. На это уходит много времени и сил;

- Моральное давление. Многие люди испытывают психологический дискомфорт, осознавая, что в течение нескольких лет им придется постоянно выкладывать часть своего бюджета на погашение долга. К этому прибавляется страх финансовых трудностей и потери работы.

Перед тем, как взять квартиру в ипотеку, стоит тщательно взвесить все плюсы и минусы этого решения. Если это единственный доступный вариант обзавестись собственным жильем, а заработка за минусом ежемесячных платежей по ипотеке будет хватать на жизнь, брать ипотеку стоит.

В каком банке лучше взять ипотеку

Если решение купить квартиру в ипотеку принято, возникает следующий вопрос: в каком банке лучше взять ипотеку. Сравнивая условия банков, первым делом стоит обращать внимание на процентную ставку по ипотеке. Именно от нее зависит размер переплаты и выгодность сделки в целом. Ставка в одном и том же банке отличается в зависимости от того, на первичное или вторичное жилье берется ипотека. Также на нее влияет размер первоначального взноса, общая сумма кредита, наличие или отсутствие созаемщиков и поручителей и репутация клиента.

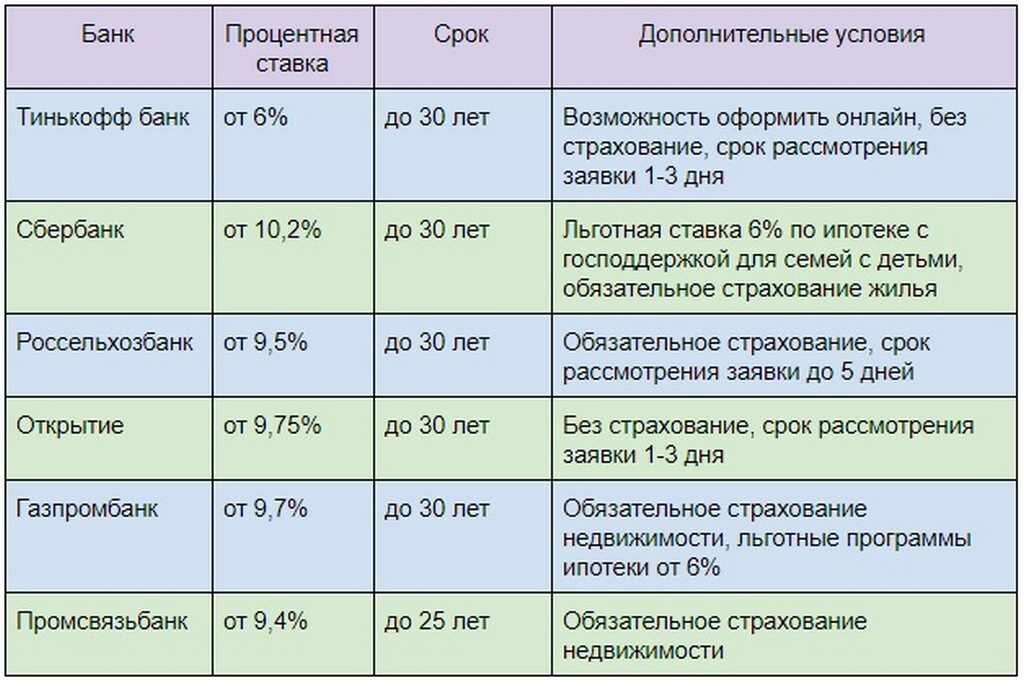

Сравнение условий по ипотеке в различных банках представлено в таблице:

При принятие решения, в каком банке лучше взять ипотеку, стоит ориентироваться не только на процентную ставку, но и на другие условия. В ипотечном договоре могут быть “подводные камни”. К примеру, обязательное страхование жилья приводит к увеличению суммы ежемесячных платежей по ипотеке. Поэтому условия кредитования в банке, где изначально процентная ставка выше, могут в совокупности оказаться выгоднее.

Людям с плохой кредитной историей или небольшим официальным доходом, желающим взять ипотеку, важно получить одобрение заявки на кредит. В этом случае, принимая решение, в каком банке лучше взять ипотеку, стоит обратить внимание на такой критерий, как лояльность банков. Кредитные учреждения, давно занявшие свою нишу, предъявляют к клиентам более высокие требования. Поэтому заемщикам с испорченной кредитной историей лучше обращаться в “молодые” банки.

Важным условием является необходимость привлечения созаемщиков и поручителей. Если клиент не желает вводить в сделку по ипотеке третьих лиц, стоит выбирать банки, не требующие обязательного наличия созаемщиков и поручителей. Подробнее о созаемщиках по ипотеке можно прочитать здесь.

Ипотека в различных банках: отзывы клиентов

Единого мнения о том, в каком банке лучше всего брать ипотеку не существует. Это связано с тем, что условия кредитных учреждений могут существенно меняться в зависимости от различных факторов. Каждый человек пытается найти наиболее выгодные условия ипотечного кредитования лично для себя.

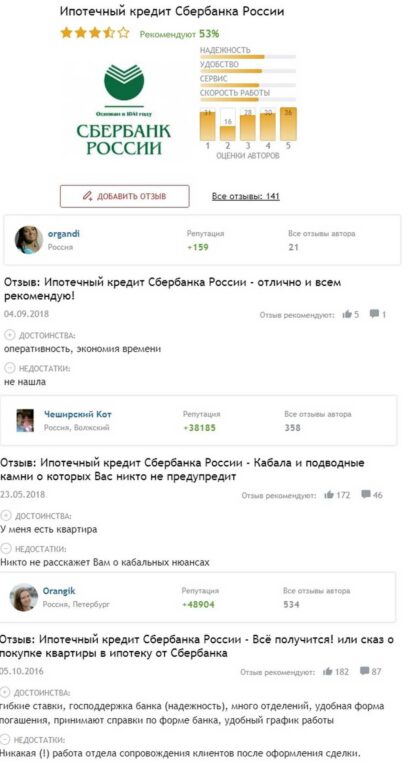

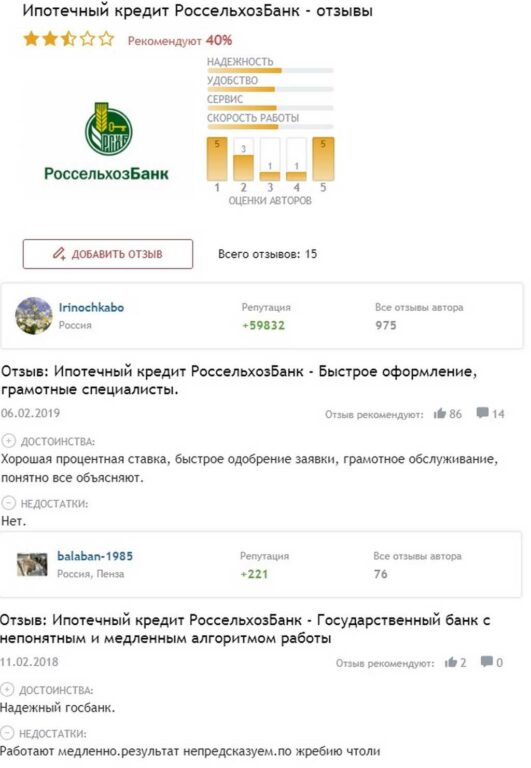

У всех банков есть как положительные, так и отрицательные отзывы клиентов, взявших ипотеку. Вот примеры таковых:

Формировать мнение о банке на основе отзывов других людей не совсем правильно. Чтобы объективно оценить условия предоставления ипотеки, стоит лично обратиться в несколько кредитных учреждений и выслушать их предложения непосредственно вам.

Думая над вопросом, стоит ли брать ипотеку в 2024 году, важно оценить все доводы за и против и ознакомиться с предложениями различных банков. Только сравнив условия кредитования по всем важным критериям, стоит принимать окончательное решение и останавливать выбор на конкретном банке.

Читайте также:

Ипотека в валюте: понятие, преимущества и недостатки, самые ...

Ипотека в ВТБ 24: условия, требования к заемщику, необходимы...

Где лучше взять кредит: сравнение условий банков

Нечем платить микрозаймы: что делать? Действенные способы ре...

Альфа Банк - рефинансирование кредитов других банков: услови...

Потребительский кредит для ИП: особенности, виды, плюсы и ми...

Почта Банк - рефинансирование кредитов других банков для физ...

Потребительский кредит в Почта Банке: условия получения, про...

Фото: Instagram, StarlifeTV, YouTube.

Если Вы являетесь автором одного из фото и не согласны с его публикацией — обратитесь в администрацию и мы исправим ошибку.

Конечно своё жильё иметь лучше, чем снимать квартиру и платить чужому дяде. Ипотека это выход

Ипотека самый доступный способ приобрести свое жилье. Банк просто не согласует ипотеку, при который ты будешь платить столько, что тебе на жизнь не хватит. Но конечно всегда хочется условий повыгоднее. Я обращалась к брокеру Ипотека Live, мне там помогли согласовать ипотеку с пониженной ставкой.

Стоит!!!